2024年度个人所得税综合所得汇算清缴

已于本月1日启动

3月21日起

纳税人无需预约

即可登录个人所得税App办理

个税年度汇算,通俗地讲,就是在纳税人已预缴税款的基础上“查遗补漏,汇总收支,按年算账,多退少补”,而纳税人填报的专项附加扣除信息直接关系着减税红利的享受。

当前,因部分纳税人不了解政策、轻信网络流传的“退税秘籍”等,误填、错填情况时有出现。税务部门提醒广大纳税人认真了解政策规定,如实、准确填报信息,依法诚信办理汇算。如有疑问,可及时向税务机关咨询。

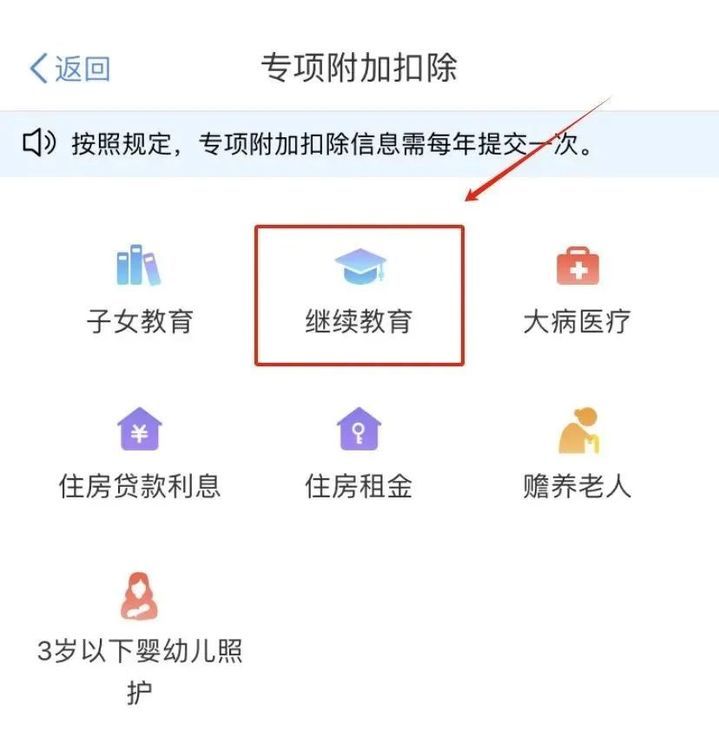

继续教育有目录,

随意填报藏风险

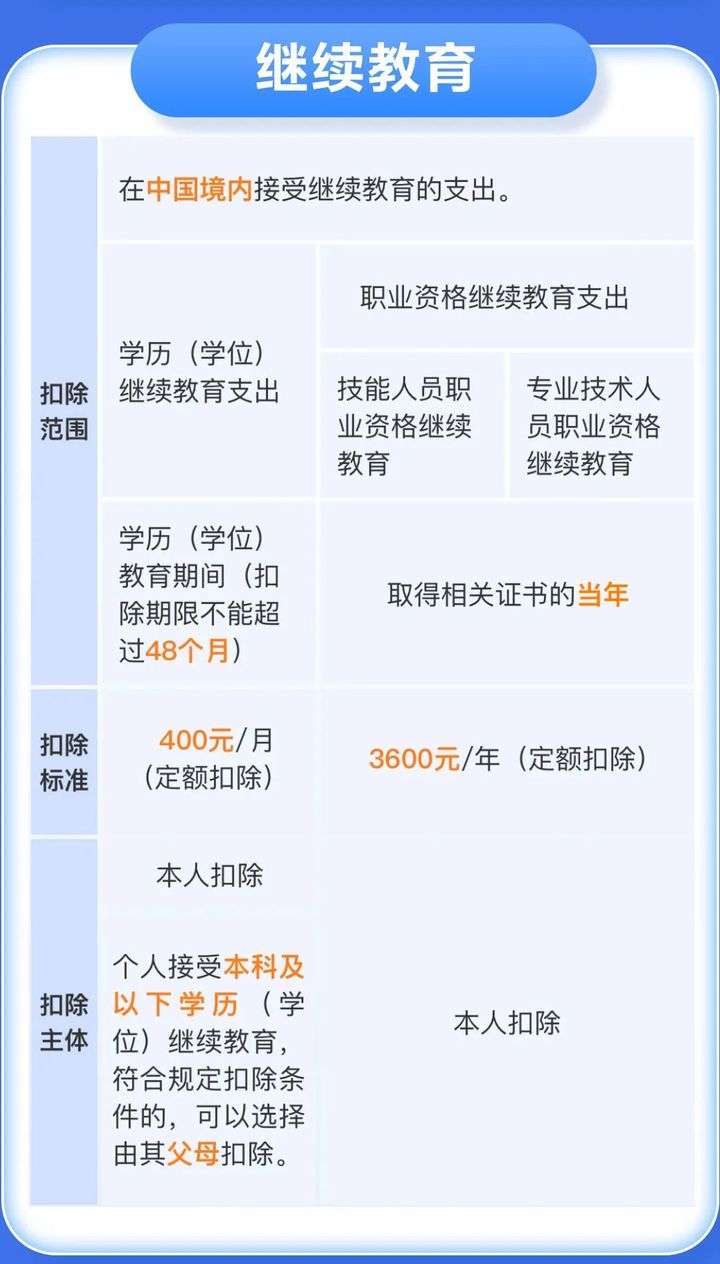

《个人所得税专项附加扣除暂行办法》(以下简称《办法》)规定,纳税人在中国境内接受学历(学位)继续教育的支出,在学历(学位)教育期间按照每月400元定额扣除。同一学历(学位)继续教育的扣除期限不能超过48个月。纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育的支出,在取得相关证书的当年,按照3600元定额扣除。

税务部门提示,取得的证书是否符合抵扣条件,应参照人力资源和社会保障部门最新发布的《国家职业资格目录》。纳税人可通过“国务院客户端”小程序,搜索“国家职业资格目录”查询,同时证书中列明的批准日期应在享受扣除的纳税年度内。对不在《国家职业资格目录》范围内的,不能享受定额抵扣。

值得注意的是,技能人员职业资格继续教育、专业技术人员职业资格继续教育享受扣除时间为取得相关证书的当年。后续年度发生的进修、学习及年审等均不属于继续教育专项附加扣除范围。目前,税务部门已与相关部门建立了职业资格证书信息核验机制,对纳税人是否符合条件进行核验。

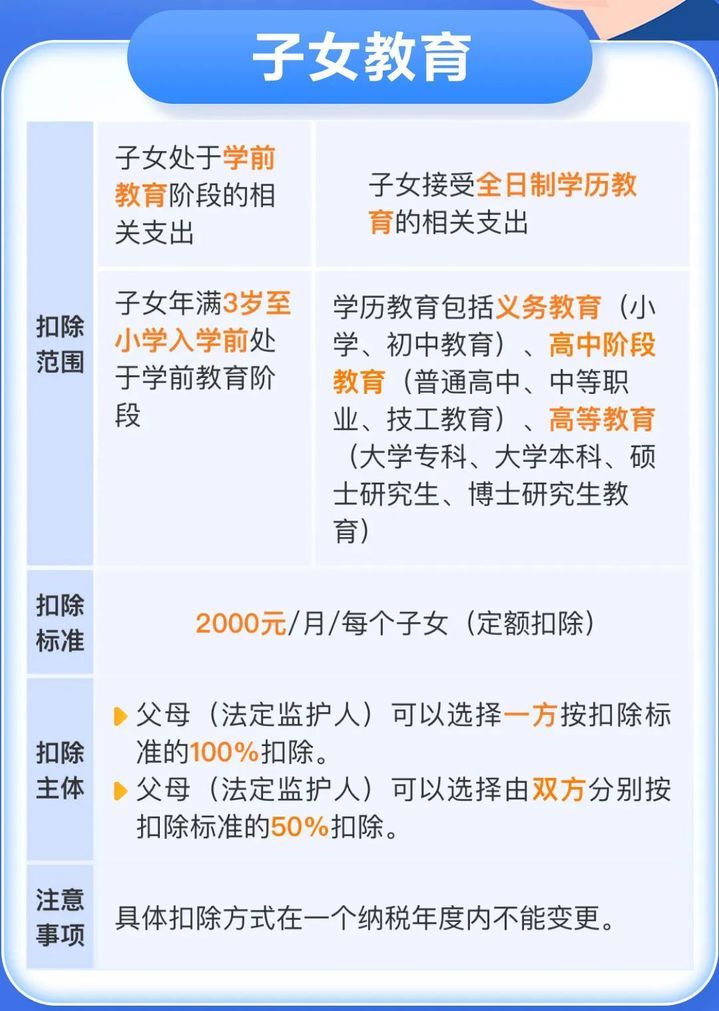

子女学业已完成,

扣除信息及时删

子女教育作为专项附加扣除项目之一,《办法》规定,纳税人的子女接受全日制学历教育的相关支出,可按照每个子女每月2000元的标准定额扣除。学历教育包括义务教育(小学、初中教育)、高中阶段教育(普通高中、中等职业、技工教育)、高等教育(大学专科、大学本科、硕士研究生、博士研究生教育)。

税务部门表示,父母若选择由一方100%扣除,则另一方不可填报该子女扣除;若选择均摊,双方都只能选择50%扣除标准。同一子女的扣除比例合计不能超过100%。

此外,子女教育专项附加扣除所采集的教育阶段结束时,应及时终止已失效教育支出扣除。目前,税务部门与相关部门建立了子女教育信息核验机制,利用税收大数据对纳税人申报真实性进行分析。子女教育阶段有变化的,纳税人应及时修改相关教育信息。

“一老一小”莫虚填,

知晓规定是前提

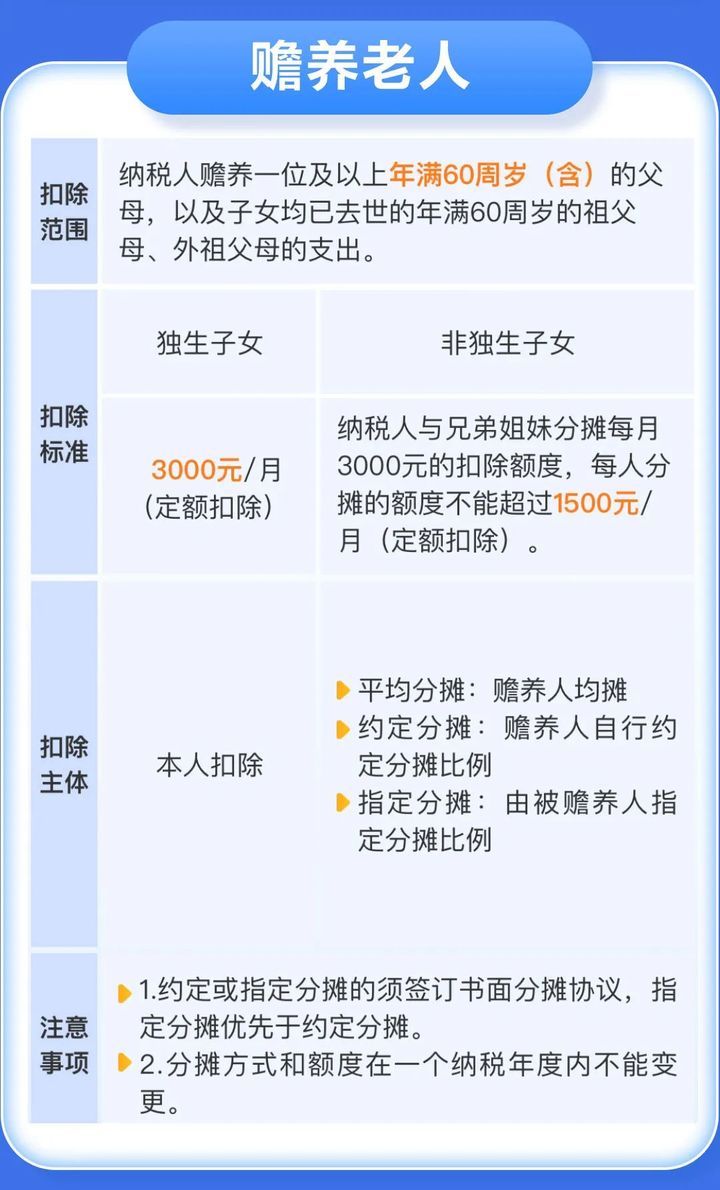

纳税人赡养父母亦可享受专项附加扣除,但独生子女与非独生子女的扣除方式有所区别。

税务部门表示,赡养老人专项附加扣除标准,独生子女按照每月3000元的标准定额扣除(2022年度及以前为每月2000元);非独生子女与兄弟姐妹分摊每月3000元的扣除额度(2022年度及以前为每月2000元),可由赡养人均摊或者约定分摊,也可由被赡养人指定分摊,但每个赡养人不应超过1500元/月(2022年度及以前为1000元)。赡养父母专项附加扣除只要父母中有一位满60岁就可以享受,不需要父母都满60岁。同时,无论纳税人有几位老人需要赡养,按照现行政策赡养老人专项附加扣除都是定额3000元/月,不按老人人数计算。

需要注意的是,《办法》规定,被赡养的老人是指年满60岁的父母,以及子女均已去世的年满60岁的祖父母、外祖父母。实践中,个别纳税人填报配偶父母、其他亲属长辈、尚有子女在世的祖父母、外祖父母作为被赡养人,显然是错误填报。

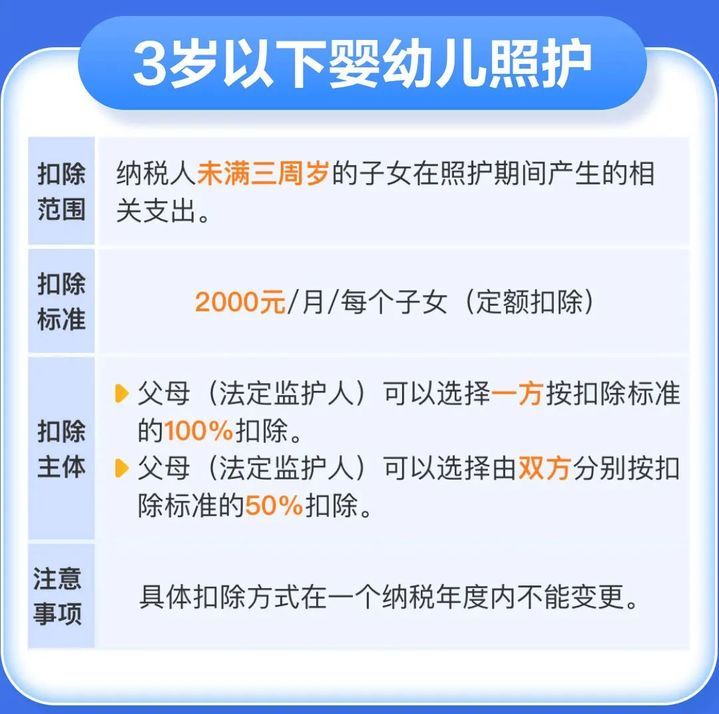

同样,照护3岁以下的婴幼儿子女,相关支出也可享受专项附加扣除。按照每个子女每月2000元的标准定额扣除。父母双方可以选择由一方按扣除标准的100%扣除,也可以双方分别按扣除标准的50%扣除,扣除方式选定后,在一个纳税年度内不能变更。若有多个婴幼儿,扣除方式可以有所不同。

住房扣除两项目,

同一年度勿同享

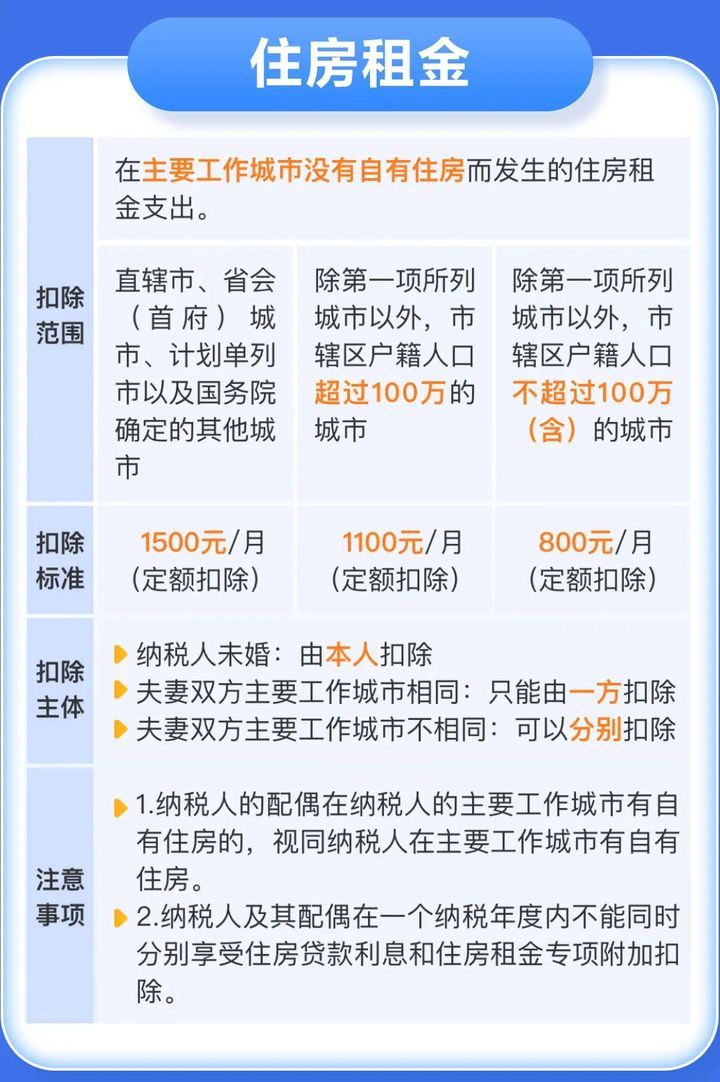

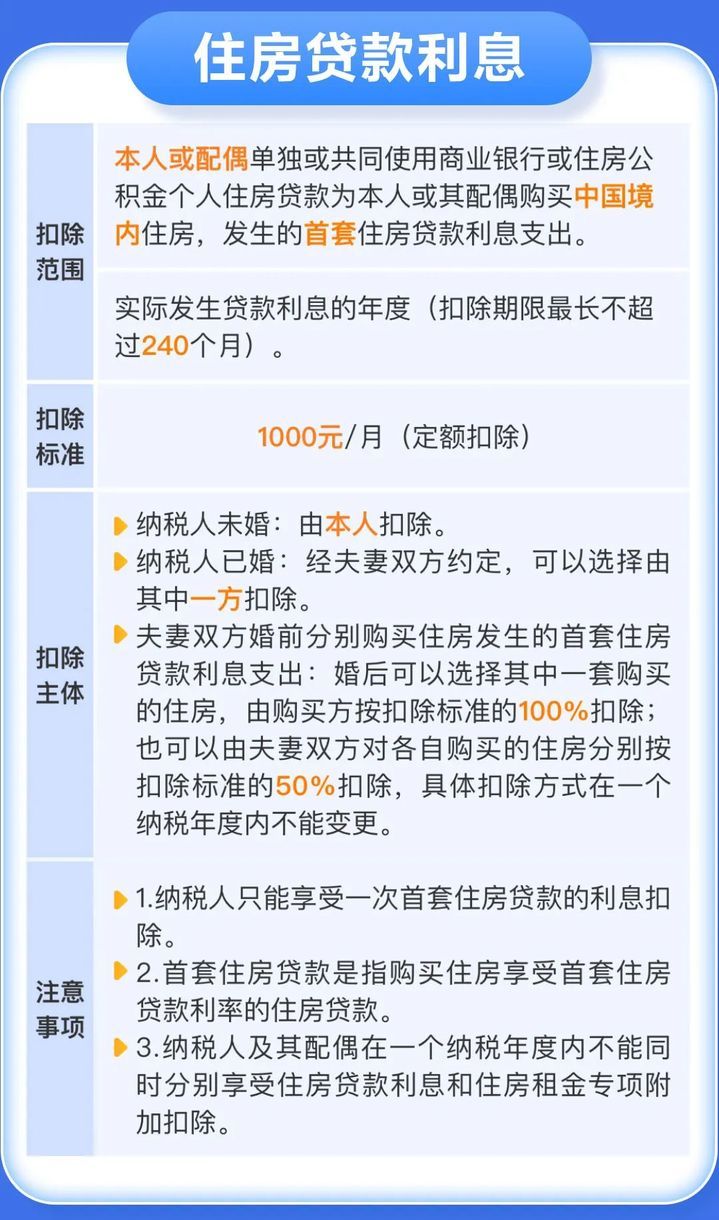

个人所得税专项附加扣除项目中,住房贷款利息、住房租金两个项目都与纳税人居住生活相关。

税务部门提示,纳税人及其配偶在一个纳税年度内不能同时分别享受住房贷款利息和住房租金专项附加扣除。住房租金项目规定,纳税人在主要工作城市没有自有住房而发生的住房租金支出,可根据城市规模按照每月1500元、1100元及800元三档标准定额扣除。

住房贷款利息项目则明确,住房贷款利息本人或者配偶单独或者共同使用商业银行或者住房公积金个人住房贷款为本人或者其配偶购买中国境内住房,发生的首套住房贷款利息支出,在实际发生贷款利息的年度,可按照每月1000元的标准定额扣除,扣除期限最长不超过240个月。

对于享受住房贷款利息专项附加扣除的纳税人,在还清住房贷款后,应及时修改填报信息。个别纳税人在原住房贷款已经还清后,还按照原住房贷款合同编号继续填报享受专项附加扣除,税务部门已与相关部门建立了不动产登记信息及住房贷款信息核验机制,对纳税人是否符合条件进行核验,对于发现的涉税风险,与纳税人进行沟通,引导纳税人更正错误、提升遵从,对拒不改正的,税务机关将依法依规进行处理。

大病支出莫造假,

准确归集才是真

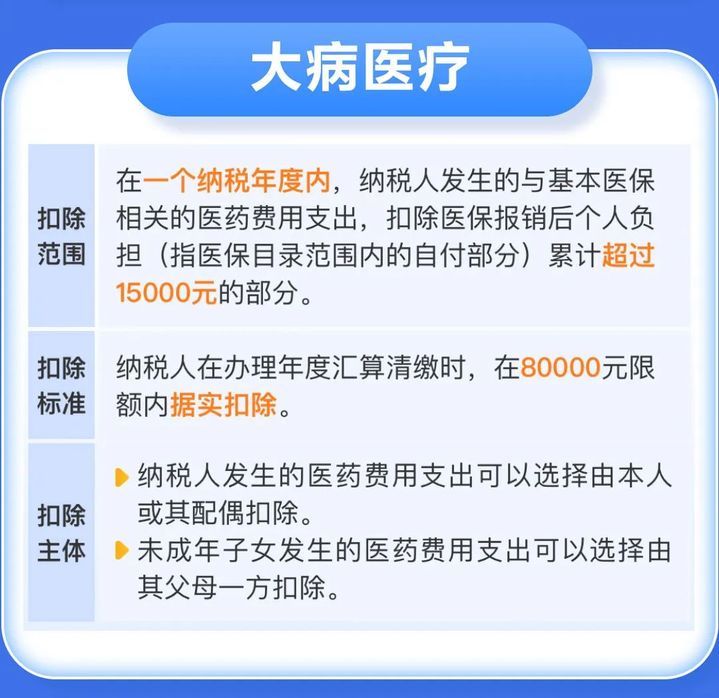

为减轻大病医疗的支出负担,《办法》明确,在一个纳税年度内,纳税人发生的与基本医保相关的医药费用支出,扣除医保报销后个人负担(指医保目录范围内的自付部分)累计超过1.5万元的部分,由纳税人在办理年度汇算清缴时,在8万元限额内据实扣除。

税务部门提示,纳税人发生的医药费用支出可以选择由本人或者其配偶扣除。未成年子女发生的医药费用支出可以选择由其父母一方扣除。纳税人及其配偶、未成年子女发生的医药费用支出应分别计算扣除额。相关金额,纳税人可以通过国家医保服务平台App,搜索“年度医疗费用结算汇总”查询符合扣除政策的金额。

对纳税人关心的在私立医院就诊是否可以享受大病医疗扣除的问题。税务部门提示,对于纳入医疗保障结算系统的私立医院,只要纳税人看病的支出在医保系统可以体现和归集,则纳税人发生的与基本医保相关的支出,可以按照规定享受大病医疗扣除。

税务部门提醒

个别纳税人听信网传、口传的所谓的退税秘籍或虚假传言,通过新增填报一些不实的专项扣除,希望获得更多退税,不仅会因虚假填报影响自己的纳税信用,而且可能将个人隐私信息泄露给网络诈骗不法分子。

纳税人在办理汇算时,应通过个人所得税手机App认真查看自己的收入、扣除、扣缴税款等信息,依法诚信办理汇算。对于存在虚假填报收入或扣除项目、篡改证明材料等恶劣情节的,税务部门将依法严肃处理,追缴税款和滞纳金;对拒不整改的,将依法依规立案稽查。

点击右上角![]() 微信好友

微信好友

朋友圈

朋友圈

点击浏览器下方“ ”分享微信好友Safari浏览器请点击“

”分享微信好友Safari浏览器请点击“ ”按钮

”按钮

点击右上角 QQ

QQ

点击浏览器下方“ ”分享QQ好友Safari浏览器请点击“

”分享QQ好友Safari浏览器请点击“ ”按钮

”按钮